医疗器械行业上游主要为原材料和零部件,中游有四大类产品包括低值耗材、高值耗材、体外诊断、医疗设备,下游主要为医疗机构。

2022年我国医疗器械市场规模预计达9,582亿元人民币,近7年复合增速约17.5%,已跃升成为除美国外的全球第二大市场。其中医疗设备是我国医疗器械赛道下占比最大的细分领域,据统计,2022年医疗设备占比我国医疗器械整体市场规模约55%,整体市场规模超5,000亿元;高值耗材市场规模约1,779亿元,血管介入类与骨科植入类耗材占据了主要市场地位;体外诊断市场规模约1,460亿元,生化诊断、免疫诊断与分子诊断是体外诊断最核心的三大技术领域。

从人口老龄化、药械比等角度赋予行业较高发展空间。我国老龄人口比例增加,肿瘤、心脑血管疾病、呼吸系统疾病、内分泌代谢系统疾病、齿科疾病等慢性病患者数量和治疗时间也将呈上升趋势。对医学检测、影像检测的需求,以及心脑血管、神经外科、骨科、眼科,口腔科相关耗材植入、介入器械辅助诊疗的需求将不断上涨。

从药械比角度看,我国目前药械比水平仅为2.9,与全球平均药械比1.4的水平仍有一定差距,表明我国医疗器械市场未来存在较大的增长空间。

在市场规模稳定高增长的同时,医疗器械产业集中度也不断增强,创新医疗器械快速增长。2022年,我国医疗器械规模以上生产企业营业收入占全行业的比重已经超过60%(其中上市医疗器械企业已经超过163家)医疗器械,国家药监局批准创新医疗器械55件,同比增长57%。

医疗器械行业未来发展趋势集中于带量采购、国产替代、医疗新基建、国产出海、行业并购等五大方向。

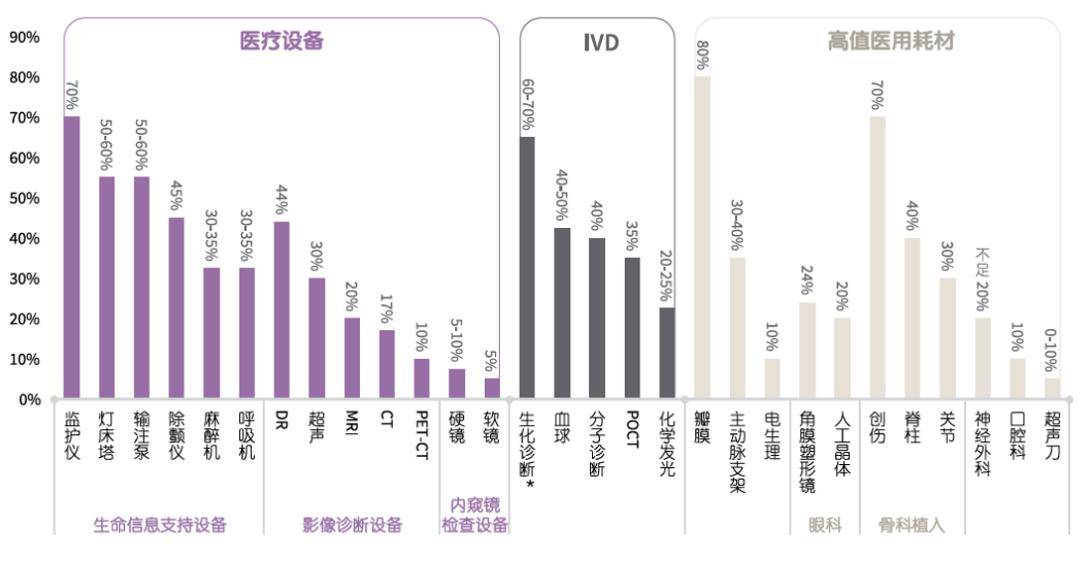

2020年以来,以“国采+省级联盟“模式为主导的带量采购广泛开展, 国内医疗器械市场面临较大的控费压力,平均降幅为60%以上,品种以冠脉介入类、骨科类、人工晶体等高值耗材为主。

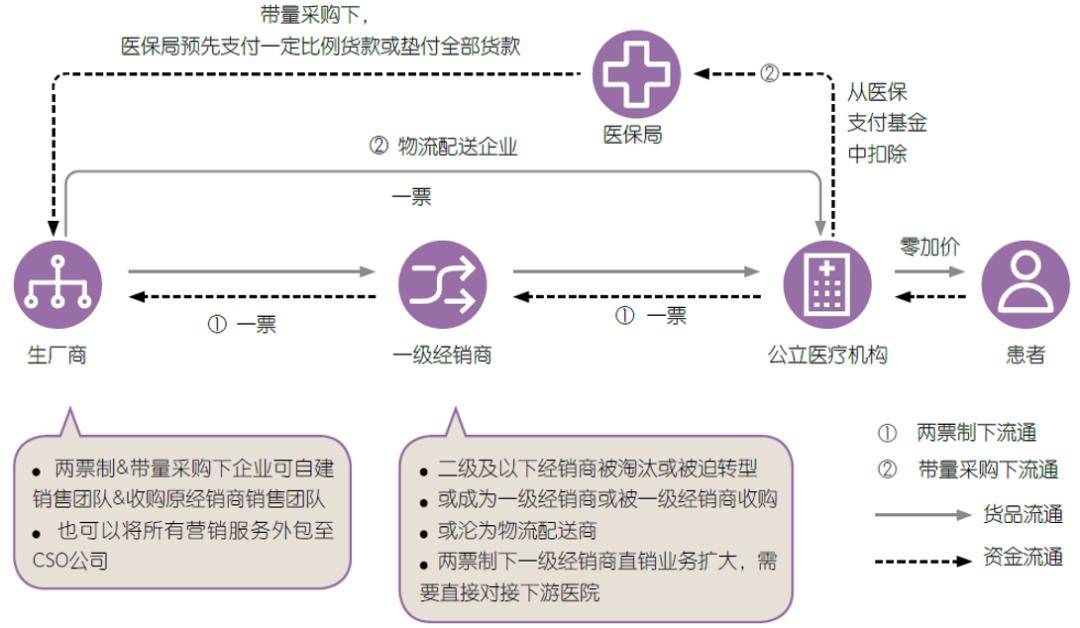

面对集采的浪潮,降本增效成为了行业上下游企业的管理重点,包括整合与优化经销体系,只保留一级经销商,经销商不再承担囤货等功能,转型为服务供应商,提供物流配送,跟台消毒等服务,收入模式由原来的买卖差价模式变为收取服务费的模式。

从政策角度看,全国以及各地推出多项政策对本土医疗器械企业进行创新研发提供了大量的政策支持。以《中国制造2025》为例,在医疗板块,国家明确提出提高医疗器械的创新能力和产业化水平,重点发展影像设备、医用机器人等高性能诊疗设备,同时鼓励国产医疗设备对进口设备的替代,提高医疗器械的创新能力和产业化水平;到2030年高端医疗设备市场国产化率大幅提高,医疗器械能够满足要求的,政府采购项目原则上须采购国产产品,逐步提高公立医疗机构国产设备配置水平。

从技术升级角度看,我国医疗器械企业的研发虽然起步较晚,但近年来不断增加研发投入,提升自身技术创新能力。近几年,国内前十大医疗器械企业每年研发投入均维持20%以上的增长。

医疗新基建主要围绕三大方面:一是公立医院高质量发展,主要包括大型公立医院高水平化建设和基层医院提标扩能;二是基层医疗机构服务能力建设;三是公共卫生防控救治能力提升,主要涉及的内容包括各级医疗机构扩容升级和医疗卫生信息化建设。《“十四五”规划和 2035 年远景目标纲要》提出要加强公立医院建设,加快优质医疗资源扩容和区域均衡布局,加强基层医疗卫生队伍建设,并发展高端医疗设备。

2022年《国家卫健委开展财政贴息贷款更新改造医疗设备的通知》正式出台,拟使用财政贴息贷款更新改造医疗设备,预计带来超2000亿资金支持,相关财政贴息贷款原则上对所有公立和非公立医疗机构全面放开,每家医院贷款金额不低于 2000 万元,有望带来数千亿医疗器械增量市场需求。

国内器械企业凭借近年来对海外法规和销售模式的理解,叠加产品技术水平提升和性价比突出,国内企业出海水道渠成。海外主流市场器械注册环节的规则较为类似,但执行看难度有较大区别,FDA 拿证难度较高,CE次之,发展中国家普遍容易。随着国内政策利导、鼓励创新,国产器械技术水平提升,品质达到发达国家要求,且凭借毛利率优势(国内人工和制造费用较低)和费用优势(国内销售费用率较低), 国产器械凭借性价比,出海水道渠成。从目前看,国内器械出海已经初见成果,出海比例从高到低分别为低值耗材设备IVD高值耗材。以2021年为例,美敦力、强生、丹纳赫等巨头国际化水平平均为54%,相比之下,国内龙头器械公司海外收入平均占比为28%,提升空间巨大。

随着带量采购的逐步铺开,使医疗器械企业的成熟业务面临增长瓶颈。加之受到资本寒冬影响,大量企业的估值出现明显下降。多重因素影响之下,2022年医疗器械企业开始通过收并购方式布局高潜力赛道,从交易数量来看,从2013年的62起上升至2022年的近600起,投资规模也从2013年的3.5亿元上升至2022年的约260亿元。

2022年中国医疗器械领域发生了多起标志性的并购事件,从并购双方的情况来看,主要可以分为以下三种类型:

第一类是两家中小医疗器械之间的并购。通过并购实现产品线互补,使企业整体竞争力和抵御风险能力得到增强。

第二类是平台企业对垂直赛道龙头的并购。收并购可以帮助企业补充产品管线,保证成熟企业在新兴技术和新兴市场中占有优势地位。

最后一类则是跨界并购。数字化成为医疗器械行业的一个愈发重要的课题,各医疗器械企业正在加大数字化并购力度。

国内医疗器械市场处于高速成长期。从药械比数据来看,国内医疗器械市场仍有巨大增长潜力,国内医疗器械企业经过多年技术积累,技术水平逐步赶超进口,叠加政策支持国产,国产替代进程加速;而且越来越多国内医疗器械企业走向国际市场,深入本地化建设,抢占全球医疗器械市场份额。

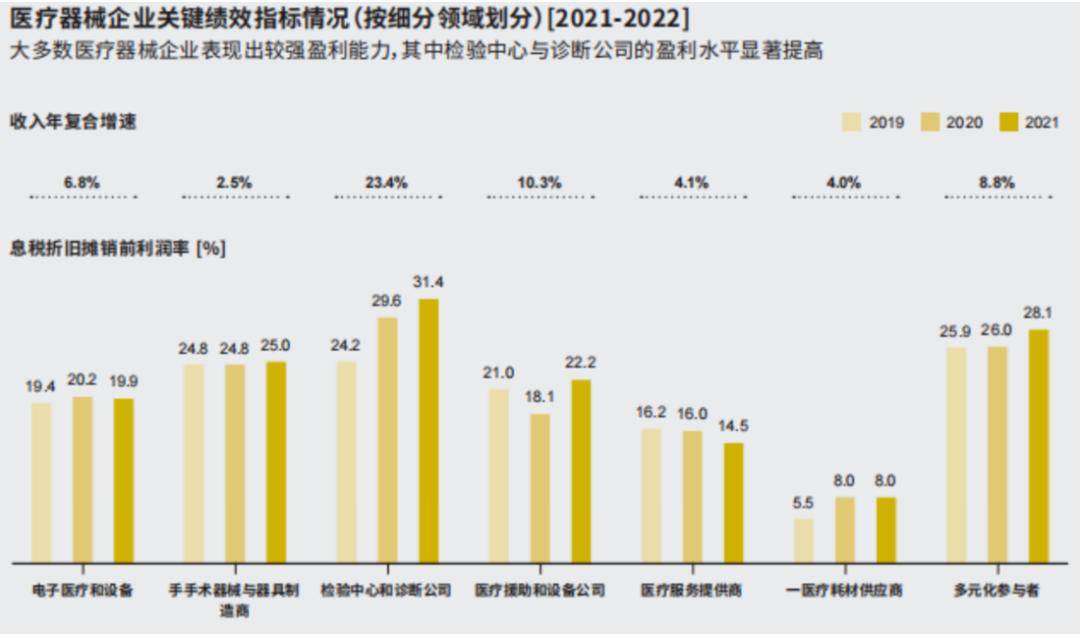

医疗器械具有制造业属性,但医疗器械公司的EBITDA平均约为22%,大大优于工业和汽车等传统制造业(通常低于10%),比如电子医疗和设备制造商一直保持约20%的EBITDA水平。

科创板第五套正式接纳医疗器械企业。上交所发布实施《上海证券交易所科创板发行上市审核规则适用指引第7号—医疗器械企业适用第五套上市标准》,利于尚未形成较大收入规模的硬科技医疗器械企业在科创板发行上市,鼓励器械企业开展关键核心技术产品研发创新,科创板的优质医疗器械标的将大大增加。2022年3月31日,科创板上市委审议通过微创电生理首发上市申请,微创电生理成为科创板首家适用第五套上市标准并过会的医疗器械企业。

医疗器械未来投资机会众多,比如医疗器械上游核心零部件的投资机会,目前上游核心元器件和部分高端零部件(如芯片、大功率球管、比例阀和中空纤维膜等)仍以进口供应为主,凸显供应链本土化重要性